Fick frågan om jag blivit mer negativ till börsen. Nej, jag är fortfarande neutral. Däremot är jag mer nervös än på länge och det av goda skäl.

Björntrenden

|

| Källa: Arne Talving @kavastu -bilden från hans blogginlägg "Toppat" |

Det är svårt att säga emot att börsen är inne i en björntrend just nu. Den som missat det har uppenbarligen inget konto på twitter, för där regnar de negativa bedömningarna in. Till den verkliga toppen bland trendkännarna hör min nya twitterbekantskap @Kavastu. Som läsaren av bloggen säkert märkt har han fått representera trendläsarna här på bloggen. Det beror dels på hans höga träffsäkerhet, dels på att han inte bara tittar på börskurvan utan även på kringliggande data, vilket gör det intressantare.

Momentum är en kraft som inte är att leka med. Det finns många som använder börsen för att förutsäga börsen och forskningsstöd för att det fungerar saknas inte. De bästa i genren, som @Kavastu, kombinerar fundamentala data, som bolagsvinster, med marknadsdata som hur IPO-marknaden utvecklas med teknisk analys av hur börsen rör sig.

|

| Källa: Fed St Louis |

Det gäller särskilt aktieägarnas specialitet - att förutsäga bolagens vinster. Notera dock en lustig detalj i grafen ovan och den nedan. Utfallet för vinsterna ligger kvartalet före börsreaktionen, dvs. börsen reagerar först när rapporten kommer medan analytikernas vinstestimaten, grafen nedan, justeras först efter att börsreaktionen kommit (titta runt 2007-2008). Med andra ord börsen hade inte en aning innan det hände.

|

| Källa: FactSet |

I den miljön kan det säkert spela in att börsuppgången pågått många år. Däremot har ju den här uppgången inte följts av den uppgång i världskonjunkturen som är det normala när en börscykel tar slut och som var fallet 2007. Det är inte brist på arbetskraft, höga räntor och allt dyrare råvaror som styr den här inbromsningen - så jag köper inte riktigt argumentet att allt fungerar som vanligt om det nu skulle bli en krasch. Det skrev jag om i "Insikten att börsens kompass inte fungerar" (Molekylär Ekonomi).

Det går dock inte heller att dra den motsatta motsatsen - att börsen inte skulle falla bara för att konjunkturen inte är överhettad. För snarare är det så att ekonomin och därmed börsen seglar utan karta just nu. Det kan mycket väl vara så att marknaden läser varningssignalerna bättre än andra den här gången. Det kan också vara så att börsen varit frikopplad från ekonomin och när den nu kopplas på igen, genom möjligen högre amerikanska räntor, så klarar värderingarna inte det.

Det kan alltså vara så att trendkännarna och marknaden ser helt rätt saker, baserat på fel fakta. I och med att marknaden är självuppfyllande om den övertygar tillräckligt många av oss skulle därför en krasch ändå kunna inträffa.

Konjunkturen

Det är lätt att i en negativ börstrend tolka nyheterna negativt. Netto går det dock möjligen att sträcka sig till att januari varit åt det svagare hållet. "Current Risk Indicators Do NOT Hint To Recession: Oxford Economics" (Valuewalk) är en genomgång av vanliga signaler för en stundande recession.

Enkelt uttryckt är signalerna från den reala ekonomin alldeles för svaga för att indikera en nedgång medan det finansiella systemet ser mer oroande ut. En rolig detalj i genomgången är att de kollar på hur ofta börsfall indikerar konjunkturfall - rätt svar? Hälften av gångerna - så ingen ledning där således.

Det finns sammantaget ingen entydig bild av att ekonomin är på väg ned just nu. För varje data om exempelvis svagare inköpschefsindex för industrin i USA och Kina finns en blipp åt andra hållet som att bilförsäljningen i januari var överraskande bra i Usa och arbetslösheten i euroområdet den lägsta på många år.

Om investerarna som läser marknaden ser en pil nedåt, ser ekonomerna snarare en neutral till möjligen något positiv trend. Det är lätt att glömma att det faktiskt var därför Fed höjde räntan och ECB avstod från att gasa mer.

Skuldkrisen och oljan

|

| Källa: Fed St Louis |

|

| Källa: Twitter |

Det här har jag skrivit om tidigare men jag såg en riktigt intressant tweet i ämnet idag. Sedan hittade jag den här artikeln från förra våren "US GDP Temporarily Stalls Out, Similar to 1986 Oil Crash" (Breitbart). När oljeutbudet steg snabbt under mitten av åttiotalet slog det hårt mot amerikansk oljeindustri. Nedgången pressade, liksom nu, snabbt bolag i energisektorn. Det tog ett tag innan andra sektorer kunde tillgodogöra sig de frigjorda resurserna men när det väl skedde blev uppgången snabb.

Om det stämmer är vi i den fas som Fed beskrev som transitoriska effekter som minskar under året. Då är hela resonemanget om svagare konjunktur fel och istället kommer billiga insatsvaror (kapital, arbetskraft, råvaror och teknik) ge en överraskande knuff - inte minst på inflationen. Det är ketchupflaskan som vissa alluderat kring.

Centralbankerna

|

| Källa: Twitter |

Nu har jag inte ens tagit upp de många obalanser som efter år med stöd från centralbanker plågar många världsmarknader. Hit hör exempelvis stora skillnader mellan Europa och USA i räntor samt alltmer plågsamma skillnader mellan konsumtion och industri i hela världen men främst i USA. Plötsligt kanske det inte längre är möjligt med en starkare dollar med mindre än att USA går in i en recession.

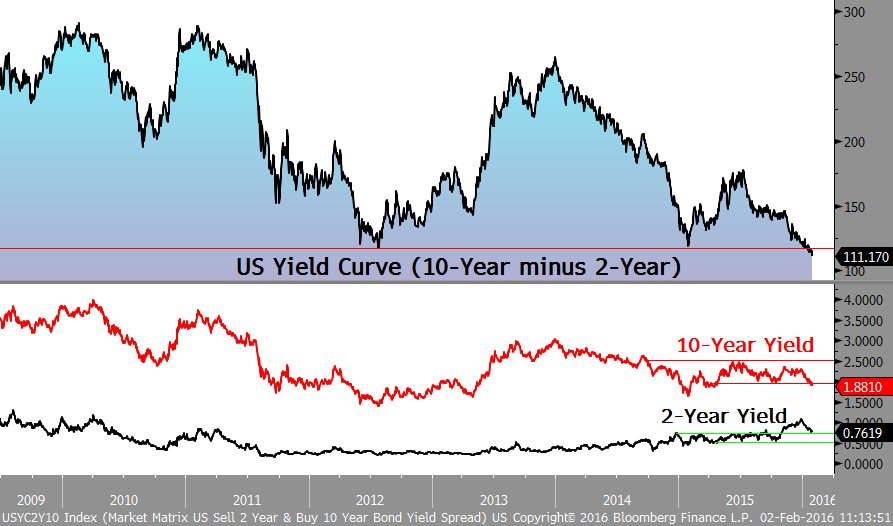

Alltid negativa bloggen Zerohedge lyfte fram en rapport från Deutsche Bank som sätter risken för en amerikansk recession till 50 procent. Skälet är att vi yieldkurvan - räntan vid olika tidpunkter jämförda med varandra - är dold av artificiella räntesatser. Om priserna sattes på marknaden utan exempelvis kvantitativa lättnader skulle kurvan vara flack eller till och med negativa.

I så fall tecken på att en kris är i antågande. Ovan är ännu en tweet ur mitt flöde. Notera att skillnaden mellan 2- och 10-åriga amerikanska statsobligationer nu är de lägsta sedan 2012-2013 när Fed valde att starta en andra runda med kvantitativa lättnader. Nu har signalen istället varit räntehöjningar.

|

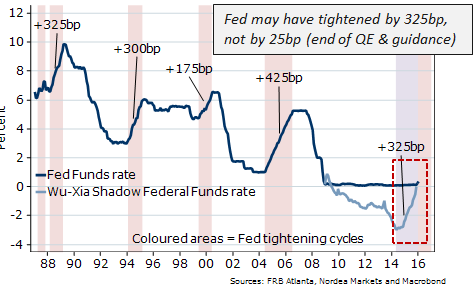

| Källa: Nordea |

Nordea hade en intressant analys där de visade att summan av minskad amerikansk QE, höjda ränteförväntningar och den lilla höjningen i december motsvarade en hel, normal, räntehöjningscykel. Inte konstigt då om de blir tvärbroms i ekonomin. Tumregeln är ju långsam höjning - stigande börs, Snabb höjning - sjunkande börs.

Tvivel kring om USA gjorde rätt i december har för övrigt bubblat upp lite varstans, som i "Federal Reserve: Credibility on the line - Last month’s rate rise is drawing criticism. Some say it should abandon plans to increase again soon" (FT). Ett annat exempel, där avsändaren visar önskan, var att Manufacturing today hoppfullt tweetade att "Dollar weakens on views of dovish Fed after BoJ move, weak data". Den förhoppningen kom dock på skam i det här uttalandet "Fed's George: Market selloff 'not all that unexpected' nor 'worrisome" (Marketwatch).

Tvivel kring om USA gjorde rätt i december har för övrigt bubblat upp lite varstans, som i "Federal Reserve: Credibility on the line - Last month’s rate rise is drawing criticism. Some say it should abandon plans to increase again soon" (FT). Ett annat exempel, där avsändaren visar önskan, var att Manufacturing today hoppfullt tweetade att "Dollar weakens on views of dovish Fed after BoJ move, weak data". Den förhoppningen kom dock på skam i det här uttalandet "Fed's George: Market selloff 'not all that unexpected' nor 'worrisome" (Marketwatch).

Så det är alltså även långt ifrån säkert hur centralbankerna kommer att agera eller att döma av den kortvariga effekten på det senaste två inspelen från ECB och BoJ, hur mycket det påverkar.

Sätta ihop helheten

Det är den här känslan av slantsingling man får när man läser nyhetsflödet just nu. Börstrenden är negativ, konjunkturen osäker och ingen vet vad centralbankerna tänker eller kan göra. Det här är riktigt svårt att förhålla sig till. Vi är fullinvesterade sedan några dagar men jag har stor respekt för att det kan vara fel. Det man kan konstatera av den här öppningen på börsåret är att den är svårläst. Kanske är det i en sådan miljö som trender får fäste - när ingen vet gör man alltmer som alla andra. Det är i så fall oroande, åtminstone i en björntrend.

Det kan säkert vara fel att vara fullinvesterad nu, men bara för att det är svårbedömt betyder det ju inte att allt måste bli elände framöver. Jag ligger kvar, återinvesterar utdelningar och gör nya kloka köp för jag vet faktiskt inte vad som är bättre?

SvaraRaderaLåter klokt, vi ligger alltid rätt nära fullinvesterade. Om vi verkligen minskar gör vi det genom amorteringar på bolånet (som är under aktuella gränsvärden) och riktigt där är jag inte ännu.

Radera