Affärsvärlden skriver att det är "Stor premie på kvalitet" (länk prenumeration) inom verkstadssektorn. I vår "Inriktning för investeringar q2" (länk) är en av slutsatserna att det har gått för fort uppåt i Europa under första kvartalet. Delvis har detta fått stöd i rapporterna så här långt men det är inte någon entydig bild. Så frågan är var står vi nu? Ett sätt att fundera kring det är att titta på vad det är som drivit kurserna uppåt.

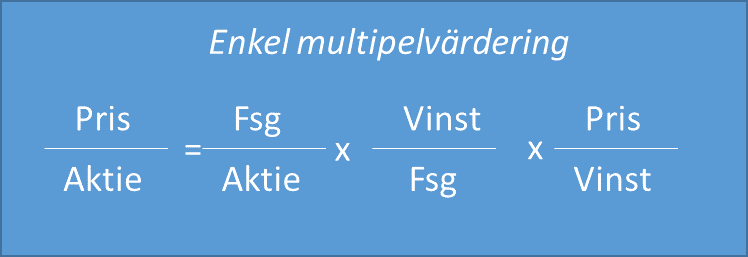

Enkel multipelvärdering

En metod för värdering jag gillar, framför allt när jag vill få en bild av vad som driver priset ges i bilden ovan. Styrkan är att den innehåller de tre delar som utgör hjärtat i ett bolag. Hur stor är försäljningen, vilken vinst genererar detta (vinstmarginal) och hur värderar marknaden bolagets uthållighet och tillväxt.En intressant fråga är i vilken utsträckning det går att säga något om nivå och utveckling för de tre delarna, sett till hela marknaden.

P/E-talet styrs främst av riskfri ränta och avkastningskrav. Nuvarande värdering av börsen till p/e 17,5 på förra årets vinster motsvarar en avkastning (e/p) på 5,7 procent. Antar man ett avkastningskrav på aktier på 5 procent innebär det att en långsiktig ränta på 0,7 procent är inprisad. Skillnaderna mellan olika bolag är dock stor, så blir det press på p/e-talen om räntan stiger så kan det slå ordentligt mot vissa värderingar.

Den andra faktorn, vinstmarginalen, har man tidigare hävdat ska ligga relativt konstant över tiden. Det företagen frigör i effektiviseringar borde i teorin slå igenom i lägre priser. Det gäller dock över långa perioder och exempelvis har kostnadsbesparingar varit en av de viktigaste faktorerna på börsen de senaste åren. Det finns också argument för att den tillverkning som blir kvar i väst har högre marginaler än den som flyttar ut (tänk Scania i förhållande till lastbilar från Tata). Å andra sidan är det numera en närmast gängse uppfattning att marginalerna inte kommer att komma tillbaka till de nivåer där de låg under 00-talet i den s.k. superkonjunkturen. Sammantaget är det nog svårt att räkna med stöd i värderingarna från bättre marginaler framöver, möjligen att högre inflation kan bidra.

Det leder fram till den tredje faktorn, försäljningen. Det finns ett argument att i längden är det i princip bara försäljning som driver värdet på bolag, särskilt de som har kommit längre i sin utveckling.

Leta svaga punkter i värderingen

En multipelvärdering är till sin natur en snabb inblick i ett bolags förutsättningar. För att få ut så mycket som möjligt av den tycker jag det är bra att försöka hitta de frågor jag sedan vill rota vidare i med fakta från bolagets verksamhet. Frågorna kan vara - varför är den multipeln så hög men även vad är det som drivit priset och varför har marknaden ändrat sig (om den gjort det). Det är främst det jag tänkte titt på här.Det jag vill se när jag granskar tabellen i nästa avsnitt är att prisförändringar och justeringar i p/e-tal matchas av försäljning (helst) men även av marginaler. Finns det ett glapp i det sambandet kan det finnas anledning att leta vidare.

Vad visar nuvarande multiplar och värderingar?

|

| Källa: Börsdata (länk) - obs, att datumen inte är exakta mellan multiplarna och aktiepriserna |

Tittar man på vad prisförändringarna består av är HM det på många sätt renaste exemplet. Bolaget har ökat försäljningen men försämrat marginalerna. Samtidigt har p/e-talet drivits uppåt, dels av lägre räntor, dels av en hausse kring e-handel. Det här är en ganska ren värdering. Det går att diskutera, vilket analytikerna gör, i all evighet om den är rättvis men det går åtminstone att utgå från fakta.

Jämför det med Atlas Copco. Försäljningen har stigit 19 procent sedan 2011 medan marginalerna minskat ungefär motsvarande. Det som drivit kursen är nästan uteslutande höjda p/e-tal. Frågan måste då bli om bolaget kan försvara p/e- 25 framöver. Det syns åtminstone inte i försäljningstillväxt och marginalutveckling. Caset hänger inte ihop och det finns skäl att åtminstone vara fundersam till att marknaden höjt kursen 66 procent. Volvo är också intressant. Bolaget har försämrat både försäljning och vinstmarginal jämfört med 2011 men marknaden väljer att möta det med högre multiplar. Starkt förtroende för ledningen är väl en reflektion. Situationen är liknande i Sandvik. Försäljning och marginaler som mattas av men marknaden håller emot med högre multiplar. Minimum ställer det krav på investeraren att verkligen sätta sig in i att vilken försäljning och vilka marginaler som är realistiska att räkna på. Liknande argument gäller för SKF. Vad, i faktiska resultat, rättfärdigar att kursen stigit i år? De här siffrorna säger egentligen att SKF måste få stöd av Europakonjunkturen för att inte fortsätta falla.

För min del blir jag mer nervös än nyfiken när jag tittar på verkstadsbolagen ovan. Den försiktighet jag pekade ut i vår inriktning känns fortfarande relevant. Det här verkar ha gått lite väl snabbt. Jämförelsevis ser det betydligt bättre ut i AQ. Här finns den balans mellan växande försäljning och bättre marginaler som kan försvara högre multiplar - nivån skrämmer inte heller. Kanske synd att jag sålde?

Helt enig att industribolagen på large cap nu är övervärderade. Nuvarande pris förutsätter att man kan leverera ordentligt mycket högre försäljning och/eller marginaler framöver. Jag ser ingen egentlig uppsida - antingen så lyckas man och då är aktierna redan prissatta för detta, eller så misslyckas man och då kommer det vända ned med besked när räntan stiger.

SvaraRaderaDet känns ju så. Möjligen att vi underskattar trendlinjen från före finanskrisen. Även om den sänks kanske normal försäljning ligger högre än man tror. Inte min gissning men det känns alltid bra att försöka vrida och vända på saker.

RaderaJag håller med både dig och Aktiejuristen, men jag för fram några "men".

SvaraRadera- Direktavkastningen som också hänger samman med ränteläget. Kvalitetsbolag som kan växa som ger 4-5% i direktavkastning växer inte på träd.

- Vi vet väldigt lite om uppsidan. Hur mycket finns det att hämta i en konjunkturuppgång, om den kommer?

- Vad gör 2011 till ett relevant jämförelseår?

Klokt... la svaret som ett nytt inlägg.

Radera