Sammanfattning

Qualcomm är ett skuldfritt bolag med stor kassa, höga

vinster och historiskt hög tillväxt. Trots det handlas bolaget till P/E-tal för

det gångna året på 15,4 och för nästa på 12,5. Förklaringen är att marknaden

genomgår åtminstone tre stora förändringar. För det första är det inte tydligt

hur gränserna mellan tillverkare av chip, anpassade processorer och produkter

som datorer, mobiltelefoner och allt annat uppkopplat ska se ut i framtiden.

För det andra går utvecklingen mot en försäljning driven av högt teknikinnehåll

och avkastning genom stigande marginaler på utvecklade marknader medan den på

nya marknader drivs av lägre teknikinnehåll, höga volymer och lägre marginaler.

Den tredje trenden är att Qualcomms dominerande ställning ifrågasätts av

konkurrensmyndigheter i Kina, Usa och Europa. Sammantaget har detta satt sina

spår redan i årets resultat som trots fortsatt hög försäljningstillväxt har en

stillastående vinst. Aktien rasade också rejält på den senaste rapporten.

Det här har gjort att jag lagt tid på en rejäl inläsning om

bolaget. Istället för att räkna själv eller läsa orginaltexter från bolaget har

jag den här gången gjort en metaanalys av de 10 senaste analyserna på

SeekingAlpha. Utifrån dessa har jag använt Porters femkraftsmodell av bolagets

framtidsförutsättningar. Sedan har jag kompletterat det med en genomgång av

försäljningsutveckling, marginaler och multiplar. Med den ansatsen blir det mer

en riskanalys som kommer ut än en verklig värdering.

Min slutsats är att bolaget visserligen är pressat av hård

konkurrens och förändrade förutsättningar på sina marknader men att Qualcomm

ungefär som Microsoft för 10 år sedan kommer att kunna omvandlas till en stabil

utdelningsmaskin. Lägre multiplar, hög försäljning och lägre men stabiliserade

marginaler är den gissning jag landar i. Blickar man framåt är det rimligt att

Qualcomm ska handlas till en multipel på P/E-tal mellan 15 och 20 och att

vinsten per aktie blir åtminstone 5 dollar. Det ger en kurs mellan 75-100

dollar. Analytikerna är, enligt yahoofinance svagt positiva till aktien och

har en genomsnittlig riktkurs på 80,75. Utifrån genomgången känner jag mig

lugnare med att ligga kvar i bolaget, även om jag inte är säker på att det blir

någon kursrusning. På några månaders sikt har jag inga planer att göra

ytterligare affärer i Qualcomm.

Använd analysmodell

Istället för att räkna själv eller läsa orginaltexter från

bolaget har jag den här gången gjort en metaanalys av de 10 senaste analyserna

på SeekingAlpha. Utifrån dessa har jag använt Porters femkraftsmodell av

bolagets framtidsförutsättningar. Sedan har jag kompletterat det med en

genomgång av försäljningsutveckling, marginaler och multiplar.

Bolaget, dess marknad och utmaningar

Bolaget

Qualcomm säljer processorer till mobiltelefoner, under

varumärket Snapdragon. Produkten är en plattform med olika funktioner som

behövs i en mobiltelefon. Normalt benämnd Systems On a Chip (SOC). Dessutom

säljer Qualcomm olika typer av modem. I princip alla mobiltillverkare köper,

via ett licenssystem, teknik från Qualcomm. Qualcomm köper chipen och har sin

egen tillverkning utlagd på entreprenad och en hel del utförs på licens åt

mobiltelefontillverkarna. På ett sätt är med andra ord Qualcomm ett

forskningsbolag som lever på sina patent.

Vinster och tillväxt har varit hög under många år. Bolaget

är skuldfritt och har en nettokassa på $10 dollar per aktie. Baserat på

historiska data är både hög utdelning och återköp av aktier styrkor för den som

vill investera. (artikel 4 och 6)

Analytikerna är, enligt yahoofinance svagt positiva till

aktien och har en genomsnittlig riktkurs på 80,75.

Market

Cap (intraday)5:

|

119.03B

|

Enterprise

Value (Nov 21, 2014)3:

|

100.00B

|

Trailing P/E (ttm, intraday):

|

15.39

|

Forward P/E (fye Sep 28, 2016)1:

|

12.50

|

PEG

Ratio (5 yr expected)1:

|

1.27

|

Price/Sales

(ttm):

|

4.44

|

Price/Book

(mrq):

|

3.01

|

Enterprise

Value/Revenue (ttm)3:

|

3.78

|

Enterprise

Value/EBITDA (ttm)6:

|

10.89

|

|

Leverantörer, konkurrenter

och kunder

ARM, som tillverkar i princip alla chip till processorer är

är Qualcomms främsta leverantör. ARM säljer även till konkurrenter som Nvida

och till telefontillverkare som likt Samsung även har egen

processortillverkning. Även Apple har egen tillverkning av SOC men till

skillnad från Samsung. Trots detta är Apple och Samsung de överlägset största

kunderna till Qualcomm. Konkurrent till ARM är Intel som dominerar på PC-sidan.

Intel är, till skillnad från ARM, vertikalt integrerat hela vägen fram till

datortillverkarna. I flera år har Inte utan att lyckats försökt ta sig in på

marknaden för processorer till mobila enheter. Qualcomm har å sin sida nylige

tillkännagett att bolaget, liksom några av dess konkurrenter tidigare gjort, avser

att gå in på PC-processormarknaden baserat på ARM-tekniken. En annan inriktning

för flera av bolagen är att etablera sig i teknik för sakernas internet.

Qualcomm köpte exempelvis nyligen Cambridge Silicon Radio som tillverkar teknik

för inomhuslokalisering (artikel 10).

Marknad och

konkurrensförhållanden

Både PC- och mobilmarknaden kännetecknas av starka

nätverkseffekter i alla produktionsled. Processorer, operativsystem,

app-butiker m.m. bygger alla på de facto standarder som den eller de starkaste

bolagen etablerar. Koncentrationen förstärks av patent och know how. Ett bra

exempel är Microsofts långa period som dominerande inom operativsystem för

datorer. Avkastningen på Windows sedan starten visar dels vilka vinster som

följer på en sådan dominans, dels på hur konkurrensmyndigheter och konkurrenter

ständigt försöker och ibland lyckas bryta dominansen.

Försäljningstillväxten finns för närvarande på

tillväxtmarknaderna, inklusive jätten Kina. Ett allmänt fenomen som syns

tydligt inom exempelvis bilar och lastbilar är att globaliseringen går emot en

uppdelning av teknikinnehållet beroende på slutmarknad. I rika länder och

regioner drivs försäljningsintäkter av ökat tjänsteinnehåll och stigande

marginaler medan de på nya marknader drivs av enklare teknik högre volymer och

lägre marginaler. Fenomenet sipprar sedan från respektive marknad till användare

på den andra marknaden Av det skälet säljer BMW mycket bilar i Kina och

lågprisbilar som Dacia vinner marknadsandelar i Europa. Situationen är densamma

inom mobiltelefoner. Det här är en utmaning för ett bolag som Qualcomm som

tjänat mycket pengar på att sälja standardprodukter till alla telefoner.

Både Apple och Samsung har egen utveckling av SOC men

använder ändå i stor utsträckning Qualcomm som leverantör. En risk som brukar

komma upp är att telefonproducenterna tar över en större del av förädlingen av

processerorna själva (artikel 5). Qualcomm har bekräftat att marginalerna

påverkats av produktmixen till mobiltelefonbolagen (artikel 3), dvs. att

Qualcomm tjänar mindre när Apple tar marknadsandelar från Samsung och alla tre

bolagen tjänar mindre när billigare märken tar marknadsandelar.

Det är svårt att bedöma om förändringen är långsiktig. De

senaste decenniet har utveckling av innehåll (tillgång på appar och

musiktjänster) varit viktigare än vertikal integration mot tidigare led i

produktionen. Apple skulle möjligen invända att det är en viktig del av det

bolagets strategi att själva kontrollera hela sin produktionskedja. Framåt ser

det ut som om innehåll som mobila betalningar, hälsa och olika

streamingtjänster kommer att vara de viktigaste valen för konsumenterna.

Sakernas internet gör det till en lockande tanke för ett bolag som Apple att

bygga in egna lösningar för kommunikation i allehanda prylar, eftersom det

skapar ett Appleuniversum. Frågan är dock om det är helt realistiskt eftersom

det är en betydande specialistkunskap att bygga processorer och ytterligare en

att anpassa dem till allt från bra fotofunktioner till bra musikstreaming i

prylar av allehanda former och funktioner. Intel lyckades trots allt hålla

stången både mot Microsoft och IBM. Det är också tveksamt om det går att bygga

bort valfriheten för ett hela ekosystemet ”allt som är uppkopplat mot nätet”.

Framgångarna för Android i jämförelse med IOS tyder på att så inte är fallet.

I Kina, den starkaste nya marknaden, gäller konflikten på

vilka villkor Qualcomms teknik ska säljas. Det framställdes till en början som kinesisk

protektionism men en riktigare beskrivning är nog att det är samma typ av

konkurrenspolitik som Microsoft mötte under 90- och 00-taken. Det bekräftas

också av att liknande utredningar om missbruk av dominerande ställning har

inletts i USA och Europa. Fallet Microsoft pekar mot att ett rimligt utfall är

att en överenskommelse nås. För Microsoft har detta slagit ganska hårt mot

marginalerna och långsamt öppnat upp för konkurrens. Det har dock inte brutit

bolagets höga intjäning och delvis har kontakten med den politiska sfären

bidragit till att stärka bolagets ställning, genom att detta indirekt inneburit

att det exempelvis Windows och Office blivit standarder. Gissningar i denna

riktning även för Qualcomm är vanliga även hos investerarkollektivet (artikel

1,2,8 och 9). Ett bra exempel ges i artikel 1 där Li Keqiang, Kinas

premiärminister, enligt citat säger att möjligheterna är mycket större än

utmaningarna för Qualcomm i Kina. I samma artikel sammanfattas effekten av den

pågående utredningen som att den kommer kosta upp till 1 miljard dollar i böter

och stadigvarande sänka marginalerna i licensverksamheten. Båda gissningarna

känns rimliga. Lägg till detta att med överenskommelsen på plats lär

försäljningen fortsätta öka.

Rätt multipel – bedömning av riskjusterat långsiktigt avkastningskrav

Qualcomm har ett beta jämfört med S&P 500 på 1,05, dvs

nära genomsnittet för börsen och under snittet för telekomunderleverantörer som

ligger på 1,15. Vinsterna har varit något mer cykliska än snittet för börsen men

samtidigt har bolagets marknadsposition bidragit till alltmer stabila (och

starka) kassaflöden över tiden. Vinstnivåer, marknadsandelar men även mer

kvalitativa bedömningar visar att bolaget har kunnat agera med en betydande och

bestående marknadsmakt (moat). Det syns också i utdelningstillväxten (dubblad

utdelning på tre år). Bolaget är skuldfritt med en nettokassa på 18 miljarder dollar,

15% av börsvärdet (artikel 4).

Sammantaget indikerar detta att det långsiktiga

avkastningskravet på insatt kapital (wacc) borde ligga under börssnittet. Det

samma bör gälla för e/p. Omvänt betyder det att stabiliteten i bolaget kan

rättfärdiga ett högre p/e-tal än börssnittet.

Den andra faktorn är att ta ställning till är förväntningarna

på tillväxten. Analytikernas konsensus är att vinsttillväxten för 2014 hamnar

på 11.85

procent. Fem år bakåt har tillväxten legat på 17,74 procent i genomsnitt. Nuvarande,

relativt sett låga, nivå beror bland annat på problemen med

konkurrensmyndigheter i Kina och på andra ställen. Värt att notera är att analytikerna

tror på en i stort oförändrad eps på runt $5,25 för 2015. (Hänvisning 11).

Fallande tillväxtförväntningar trycker ned

värderingsmultiplarna i förhållande till årets vinst medan en urstark

balansräkning och höga vinstnivåer håller den uppe. En viktig fråga är om

Qualcomms konkurrensfördelar kommer att bestå framöver eller om ändrade

marknadsförutsättningar även kommer att påverka marknadsandelarna. För min del

bedömer jag att det får anses vara mer det sannolika Rätt multipel för ett

marknadsledande bolag, som växer i takt med sina konkurrenter, på en någorlunda

mogen marknad är över men i samma härad som snittet för börsen. Exempelvis för

P/E-tal känns därför en nivå på mellan 15-20 rimlig, dock beräknad på en

långsiktigt hållbar försäljning och marginal.

Försäljning och marginaler

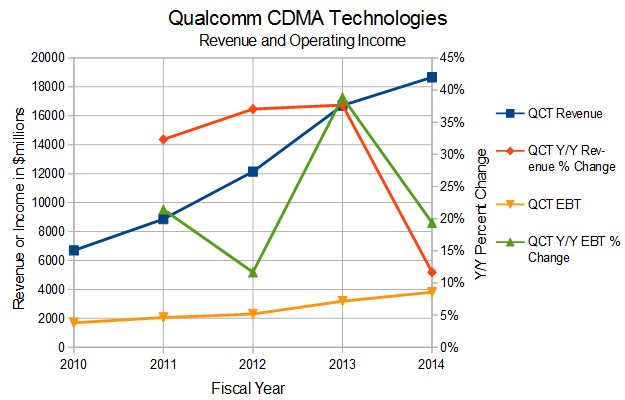

Källa för båda diagrammen artikel 5.

Qualcomms viktigaste inkomstkällor är licensverksamheten som

2014 sålde för 7,5 miljarder dollar och gav en rörelseresultat på 6,5 miljarder

(den fantastiska rörelsemarginalen förklaras av att kostnaderna snarare ligger

i FoU). Därtill sålde modemdelen av bolaget för drygt 18 miljarder och hade ett

rörelsresultat på cirka 4 miljarder. Konsensus i artiklarna, både de positiva

och negativa, är att försäljningen kommer att fortsätta växa i modemsegmentet

men att marginalerna i vart fall inte kommer att förbättras. Det är inte

orimligt att rörelseresultatet växer med 15-20 procent även nästa år. För licenserna lär situationen i Kina lösa ut

sig, troligen med resultatet att marginalerna faller men försäljningen ökar.

Här finns det stor spridning i gissningarna men en tillväxt på 5 procent i

rörelseresultatet är inte orimlig. Då skulle vinsten per aktie kunna stiga med

mellan 10-15 procent. Justera för kostnader för att konkurrensöverträdelser

kommer belasta 2015 och att utvecklingskostnaderna snarare ökar en minskar så

är 10 procent en rimlig gissning. Det skulle betyda EPS på 4,80 – i det finns

ju då vissa engångskostnader som kanske inte fullt ut bör ingå i värderingen.

Konsensus ligger på 5,25 men då är å andra sidan baserat på en relativt negativ

syn på bolagets långsiktiga intjäning (P/E på 12,5). Jag tror en långsiktig

värdering på EPS på $5 och P/E mellan 15-20 är en rimlig avvägning.

Källor (samtliga från

Seeking Alpha – sammanfattningarna därifrån nedan)

- New Comments Hint At Qualcomm

Settlement Soon,

Doug Young • Fri Nov 21

- Qualcomm Doubling Down On China

Bet, Dana Blankenhorn

• Fri Nov 21 •

- Qualcomm lower after providing

long-term targets, News • Wed, Nov. 19

- Qualcomm Offers Tremendous Value Despite The

Ongoing Investigations, Stock Market Sherpa • Thu,

Nov. 13

11.

Estimat vinsttillväxt från http://finance.yahoo.com/q/ae?s=QCOM+Analyst+Estimates

Obearbetade

sammanfattningar från Seeking Alpha

- New

Comments Hint At Qualcomm Settlement Soon, Doug Young • Fri Nov

21

Bottom

line:

China is likely to wrap up its probe of Qualcomm (NASDAQ:QCOM) by year end with a

record fine of more than $1 billion and Qualcomm's agreement to significantly

change its licensing practices.

- Qualcomm

Doubling Down On China Bet, Dana Blankenhorn

• Fri Nov 21 • 1 Comment

- Qualcomm hurt by China negotiations over its

technology.

- At the same time, Qualcomm is increasing its

cooperation with small Chinese firms.

- Qualcomm's China bet could yield big profits in

servers and the Internet of Things.

- Qualcomm

to enter server CPU market; new 4G modem unveiled, News • Wed, Nov. 19

- After previously hinting it would do so, Qualcomm (QCOM -2%) has confirmed it plans to

enter the

budding ARM server CPU market. The company estimates the opportunity will

be worth $15B by 2020, thanks in part to strong demand from Internet

giants.

- AMD, Marvell, Texas

Instruments, Cavium (CAVM -1.7%), and

AppliedMicro (AMCC -4.1%) have

already unveiled

ARM server CPUs. CEO Steve Mollenkopf argues Qualcomm's ability to quickly

adopt next-gen manufacturing processes will give it an edge. For now,

Intel, which maintains a process lead over the foundries relied upon by

ARM vendors, still controls the lion's share of the server CPU market.

- Qualcomm has also used its

analyst day to unveil

the Gobi 9x45,

its 5th-gen LTE baseband modem. With the help of carrier aggregation, the

9x45 (due in 2015) supports max speeds of 450Mbps; the prior-gen

9x35 tops out

at 300Mbps.

- The 9x45 is also said to

deliver improved power consumption, and require less board space. A new

version of Qualcomm's complementary envelope-tracking IC (lowers power

draw) has been announced as well.

- Qualcomm still dominates the

LTE baseband market, and is generally viewed as maintaining an edge in

performance and frequency band support. But competition has picked up in

recent quarters, thanks to new baseband launches from Intel, Samsung, and

Nvidia.

- Qualcomm

lower after providing long-term targets, News • Wed, Nov. 19 •

- Qualcomm (QCOM -1.2%) guides at its 2014 analyst day for an 8%-10% revenue CAGR

from FY14 (ended in September) to FY19. The company adds it aims to grow

EPS faster than revenue, and to return 75% of its free cash flow to

shareholders.

- Qualcomm has set an 85%-86%

near-term op. margin target for its licensing unit (QTL), and an 86%-88%

long-term target. The chip division (QCT) has been given an 18%-20%

near-term op. margin target, and a 20%-22% long-term target. QTL and QCT

respectively had 87% and 20% op. margins in FY14.

- With Chinese

payments

remaining an issue, QTL is expected to have FY15 revenue of $7.3B-$8.3B

vs. $7.6B in FY14. 3G/4G devices sales are expected to rise 7%-8%, and

ASPs to fall 9%-10%.

- QCT's revenue is expected to

rise to $19.3B-$20.3B from FY14's $18.7B. MSM chip ASP is expected to fall

3%-5% due to a mix shift towards emerging markets and "premium tier

mix challenges" - the latter could be a reference to the fact Apple

(unlike Samsung) exclusively relies on its own app processors, albeit

while relying on Qualcomm for basbeband modems and other ICs.

- Qualcomm sold off two weeks ago

after missing FQ4 estimates and providing

light FQ1/FY15 guidance.

- Qualcomm Offers Tremendous Value

Despite The Ongoing Investigations

Summary

- Qualcomm shares plummeted approximately 10%

after a second consecutive earnings disappointment and now trade at roughly

13 times projected forward earnings.

- Although the company is now under investigation

in China, Europe and the United States, there are plenty of reasons for

optimism.

- Qualcomm's margins and efficiency ratios remain

strong, its debt free balance sheet contains more than $10 per share in

net cash and its dividend is attractive.

- Based on my DRAG framework and a projected

earnings growth rate of nearly 12% moving forward, Qualcomm shares appear

to be significantly undervalued at their current price.

- Qualcomm's

Apple Problem

Summary

- Qualcomm's revenue and earnings growth slowed

dramatically in fiscal 2014.

- Most of the slowdown was due to zero growth in

technology licensing.

- Qualcomm also saw a slowdown in revenue and

income from processor shipments, partly as a consequence of Apple's

success against Samsung.

- Apple is forcing the rest of the smartphone

manufacturers down market and Qualcomm along with them.

- Qualcomm:

Accelerate The Buyback Program

Summary

- After a disappointing quarter, QCOM has fallen

10%.

- Even assuming no favorable resolutions in China,

shares remain cheap, trading at 10x 2015 earnings after accounting for

its net cash position.

- Qualcomm should fund a $13 billion buyback

program with debt, which would actually save cash.

- Why Qualcomm Has Further

Downside Ahead

Summary

- Qualcomm's earnings negatively impacted by

device OEMs that are unwilling to report actual shipment figures, which

hurt QTL revenue.

- Qualcomm's competitive environment has worsened

and it's likely that growth opportunities will not materialize in the

intermediate term.

- Growth has dissipated and further declines in

the growth rate will continue into FY 2015 making it a less appealing

stock.

- Update: Qualcomm - Regulatory

Tension Weighs On Earnings

Summary

- Qualcomm reported disappointing fourth-quarter

results as the problems in China persist. Both revenue and EPS were close

to the low-end of the company’s guidance, missing analysts’ estimates.

- However, due to dominating position of the

company in mobile and its extensive IP portfolio, I remain bullish.

- It was mentioned in a previous piece that active

management of the stock is required to get most out of the China’s

situation.

- Qualcomm's Quarter Impacted By

Licensing Issues In China, Though 3G/4G Device Sales Continue To Rise

Summary

- A mixed bag for Qualcomm on earnings.

- Qualcomm remains the global leader in LTE.

- Company will look to resolve licensing issues in

China in 2015.

- Qualcomm And Cambridge Silicon

Radio: A Grand SLAM For Mobile Indoor Location

Summary

- Qualcomm's recent acquisition of CSR is seen as

a big move into the Internet of Things.

- I believe CSR will also deliver big value to

Qualcomm's chips for indoor location positioning.

- CSR is the leading chip company in developing

SLAM technology, enabling universal works-everywhere indoor location.

- This may boost Qualcomm in a technology also

being worked on by Apple and many others.

- Qualcomm Q4 Earnings: 3 Things

To Look For

Summary

- Qualcomm reports quarterly earnings after-hours

today.

- Revenue estimates imply 8% growth Y/Y, in line

with Q2 results.

- An anti-monopoly probe in China - its largest

market - could tamp down forward guidance for the stock.

- Qualcomm's Growth In Q4 2014 To

Be Driven By Higher 3G/4G Device Demand, Though License Business Remains

Uncertain

Summary

- The company's top line growth is being

restricted by a maturing high end smartphone market and increasing demand

from cost-sensitive emerging markets such as China.

- Qualcomm witnessed some headwinds in its

licensing division, reporting lower than expected revenue from the

business in Q3 2014.

- The biggest opportunity for Qualcomm in China is

China Mobile, which is transitioning from its TD-SCDMA standard to

TD-LTE.

.png)