|

| Källa: StockPiper |

Reklam: Det går alltid att följa vår familjeportfölj, handel och alla mina kommentarer kring innehav live på Shareville

Räntorna, inflationen och fastighetsbolagen

|

| Senaste krönikan till Nordnet var - "Lugna gatan på börsen" |

Det är en grupp blippar på radarn som jag studerat lite extra ett tag. Det handlar om vad som händer med inflation och räntor samt hur olika marknader reagerar på den förändring som verkar vara på gång. I någon takt ska tilläggas för vad det egentligen är som händer i världsekonomin är inte helt uppenbart.

Ännu svårare är att tolka är om marknaden sprungit före ekonomin och om det i så fall står en korrektion för dörren eller till och med en krasch. Vissa som industrimannen Rune Andersson har ju helt klivit av börsen i sina privata investeringar. Fast andra, som marknaden, ser istället riskerna som lägre än på mycket länge. Vad betyder det och var finns vinnare, förlorare och framför allt risker i olika scenarier framåt.

Det här handlade senaste krönikan till Nordnet om.

|

| Källa: TradingEconomics |

Det senast är en avmattning i trenden med starkare dollar och stigande räntor. När det gäller den längre trenden är jag dock alltmer inne på att vi ser ordningsföljden att inflationen stiger snabbast, ekonomi hamnar i mitten och räntorna stiger långsammast.

Ett av skälen är att kronans styrka bromsas av Riksbanken. För dem spelar tillgångspriser roll men inte lika mycket som att förhindra att inflation exporteras via växelkursen och konkurrenskraften för exportbolagen urholkas. När både ECB och FED verkar vara beredda att acceptera högre inflation för att säkra förankringen i ekonomin - det som kallas overshoot - finns det anledning att tro att det blir så i Sverige också.

3,5-4% tror analytikerna långa räntan behöver nå för att störa börsen. Dit är det en bit.https://t.co/5833OYCgI5— Gottodix (@Gottodix) 27 mars 2017

Det är lite som med årstiderna. Nu blir det varmare ett tag, även om vi vet att det kommer en ny vinter så småningom. Det verkar helt enkelt krävas en rejäl fart i räntehöjningarna för att få den broms som många oroat sig för. Nu syns inte den och då är det - trots Rune Anderssons oro - andra faktorer som verkar styra börsen.

|

| Källa: TradingEconomics |

Jag tänkte dock tjuvstarta med att titta på Castellum i det här inlägget. Varför Castellum? För att det är ett stabilt och välskött bolag, med inriktning på kommersiella lokaler. Det gör det till ett bra case att testa tanken att nu stiger intäkterna mer än räntorna tynger kostnader och fastighetsvärderingar.

Jag är inte själv särskilt inläst på fastighetsvärdering. Mina iakttagelser handlar mer om hur det här pusslet verkar sitta ihop nu. Castellum passar utmärkt in i det jag letar efter.

Värderingsgapet

Inte så sexigt men mycket viktigt. En genomgång av avkastningskraven för fastigheter och skog ger oväntade resultat. https://t.co/umQzbxwRgA— Magnus Dagel (@MagnusDagel) 16 februari 2017

Om vi börjar med det sistnämnda. Hur högt värderas fastigheter i fastighetsbolagens balansräkningar? Här ger det så kallade yieldgapet en vägledning. I det ställs det avkastningskrav som ges av förväntat långsiktig driftnetto i förhållande till värdering av bolagets fastigheter mot varandra. Den avkastningen jämförs sedan med långa räntor. Skillnaden är yieldgapet.

Tanken är att om du får hög extra avkastning jämfört med obligationer, då är fastigheterna lågt värderade i balansräkningen och om du får låg extra avkastning börjar värderingarna se höga ut. Just nu är det gapet rekordstort.

Det uppmärksammade Dagens Industri och även podden från Fastighetsnytt. Det här är två riktigt bra länkar - kolla gärna in dem. Även den här, lite äldre, från SIX ger en riktigt bra introduktion till värderingsyields i fastighetsbranschen.

Slutsatsen både i Dagens Industri och från analytikern som är med i Fastighetsnytt är att drivkraften i uppvärderingar genom att sänka avkastningskraven i fastighetsvärderingar blivit alltmer begränsad. Castellum hade i sin senaste kvartalsrapport att priset på att köpa fastigheter i Stockholm nu gör att avkastningen där kryper ned mot 3,5 procent.

|

| Källa: Castellum |

En första iakttagelse är alltså att det blivit svårare att förvärva värdestegringar i fastighetsportföljen. Däremot finns det en försiktighet i balansräkningarna hos de mer konservativa bolagen. Det genomsnittliga avkastningskravet har i Dagens Industris genomgång på tio år fallit från 6,5 till 5,6 procent. De långa räntorna har som bekant fallit betydligt mer under den perioden.

|

| Källa: Castellum |

Några har mer offensiva värderingar som D.Carnegie som vid 91 kronor låg på 4,46 procents avkastningskrav vid senaste rapporten, enligt Dagens Industri. Nu är kursen uppe i 103 kronor. Här ligger Castellum bra till för det jag letar efter. Bolaget ligger nu på 5,8 procents avkastningskrav i sina fastighetsvärderingar. Det är ned från 7 procent för tio år sedan men förutom den allmänna höjningen av värderingarna så har beståndets sammansättning förändrats.

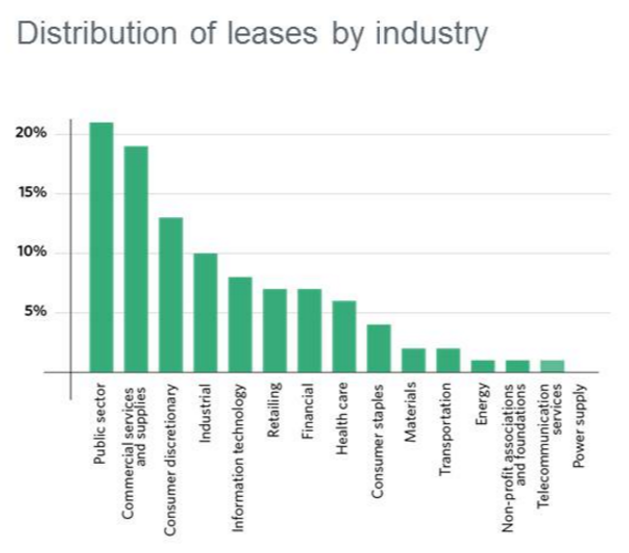

Det är numera, särskilt efter förvärvet av Norrporten, fastigheter i mer centrala lägen och en högre andel som hyrs ut till offentliga aktörer. Två faktorer som sänker risken. Viktigare är kanske ändå den mångåriga bilden av ett stabilt och välskött fastighetsbolag.

Om då hela fastighetsmarknaden pressas mindre av stigande räntor än vad börsens reaktioner återspeglade i fastighetsbolagen förra året, då är Castellum ett intressant case.

Fortsatt fallande räntekostnader?

|

| Källa: Castellum |

Svårigheten att hitta bra projekt gör också att viljan att dela ut kanske stiger framöver. Det är i så fall mer ett tecken på svaghet än styrka - eftersom det mer tyder på att det börjar bli ont om bra investeringsmöjligheter. Det skulle också kunna märkas genom att belåningsgraderna nu går ned.

Ett sunt tecken att amortera när marknaden börjar hetta till. För några fastighetsbolag har det också, enligt Fastighetsnytt, märkts en tendens att låna för att det är möjligt snarare än för att använda till konkreta projekt. Lägga pengarna på hög medan det gå helt enkelt, så att det finns till hands när förutsättningarna försämras.

För Castellum ser finansieringen stabil ut. Med försäljning av fastigheter till Diös inräknat landar belåningsgraden på 47 procent och även räntetäckningsgraden ser helt rimlig ut. En tanke är att snitträntan faktiskt borde kunna sjunka en bit till. Bindningstiden ligger i snitt på 2,5 år i lånestocken och den som blickar den perioden bakåt kan se att räntorna fallit. Så även om de nu vänder uppåt så kanske inte botten är nådd ännu för Castellum.

Hög lönsamhet i befintligt bestånd

|

| Källa: Castellum |

Det går alltså att argumentera för att avkastningskravet kan ligga stabilt även om räntorna stiger. Projektportföljen kan nog komma att få svårt att fyllas på nu men den är inte tom i dagsläget. Det för oss till den tredje komponenten i resultatet - hyresintäkterna.

De drivs främst av vakansgrad, indexering och omförhandlingar. Det är här ordningsföljden i början blir väsentlig. Om det, som jag tror, är så att inflation och ekonomi kommer att gå före räntor, då kan det bli så att den normala eftersläpning som fastighetsbolag påverkas av i i ränteuppgång inte slår igenom. Det är inte säkert att räntorna slår mot värderingar och kostnader innan det går att höja priserna mot hyresgästerna.

Tvärtom går det, särskilt i Stockholm, att se en överhettad och efterfrågestyrd hyresmarknad med snabbt stigande priser vid omförhandlingar. Något som kanske främst påverkar ett bolag som Fabege men även Castellum borde kunna se en stabil utveckling av driftnettot framför sig.

Det här är så VD beskriver utsikterna för Castellum när han var med i Fastighetsnytts podd och för min del tycker jag det är en rimlig argumentation. Det blir, som både han och analytikern i den andra citerade podden från Fastighetsnytt, beskriver det, efterfrågan på primärmarknaden som styr utvecklingen framöver.

Det här är också bra beskrivet i bloggkollegans Lundaluppens genomgång efter den senaste rapporten. Där går det också att läsa mer om effekterna av köpet av Norrporten. Som alltid mycket läsvärt.

Vad kostar det?

|

| Källa: Börsdata |

Det jag ser som tittar på bolaget utifrån ett uppifrånperspektiv är förutsättningar som är stabila för två av tre faktorer och positiva för den tredje - hyresintäkterna. Det från en nivå där driftresultatet, enligt Börsdata, ger en avkastning på 6,6 procent av det i böckerna upptagna substansvärdet för fastigheterna.

Samtidigt har värderingen av eget kapital kommit ned. Nu kostar det bara runt 0,9 gånger det rapporterade substansvärdet att köpa in sig i Castellum. För aktien får du betala 9 gånger driftsnettot. Det skrämmer inte heller. Den som tittar på de framåtblickande värdena i sammanställningen från StockPiper - först i inlägget får samma bild.

Känslan är helt enkelt att fastighetsbolagen i allmänhet med Castellum som ett bra exempel just nu hukar sig för fara som inte behöver falla ut så kraftigt som vi kanske tror. Åtminstone inte ännu.

Jacob Henriksson, alias Gottodix, som du kan följa på Facebook, Shareville här eller på Twitter @gottodix om du vill följa det jag läser.

- På Sparskolan är senaste inlägget "Portföljen: låter Börsdata visa vad vi äger"

- Senaste krönikan till Nordnet var "Lugna gatan på börsen"

- I nya numret Värdepappret skriver jag, i mitt inlägg som är gratis att läsa, om "Värdeinvesterarens sätt att välja klädbolag"

- Senaste inlägget på YouTube var "3 snabba om när aktiva fonder funkar"

Åsikterna som presenteras i denna blogg ska inte ses som investeringsrådgivning. Alla mina egna aktieinnehav redovisas i portföljen på Shareville. Vill du veta mer om mig hittar du det här

Tack! Mycket lärorikt!

SvaraRaderaJättebra genomgång! Tack

SvaraRaderaHej Jacob, hur ser du på det faktum att regeringens utredare vill begränsa skattefriheten på fastighetspaketering och hur påverkar det Castellum?

SvaraRaderahttp://www.affarsvarlden.se/affarsjuridik/ny-skatt-slar-hart-mot-fastighetsbolagen-6837460

Med vänlig hälsning

Magnus

Ja, det är intressant. Reaktionen blev rätt försiktig. Jag har uppfattat det som att det här slår hårdast mot byggare och utvecklare samt hårt mot transaktionstunga bolag. Bättre ut kommer de som tjänar pengar främst på förvaltningen. Dit hör Castellum. Läste den här nu lite gamla artikeln från Aktiespararna:

Raderahttp://www.aktiespararna.se/Artikelarkiv/Borsnotiser/2016/april/Lanefesten-ar-snart-slut/